加密货币收益税解析:如何合法合规申报及减免

2025-10-15 06:20:39

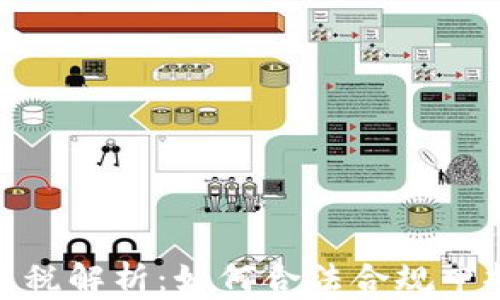

随着科技的发展,加密货币逐渐成为一种流行的投资工具。然而,与传统投资相比,加密货币在税务方面存在诸多挑战和不确定性。很多投资者在享受潜在收益的同时,可能对加密货币的税务义务并不十分了解,最终导致申报不当甚至触犯法律。因此,对于加密货币收益税的了解和合规申报显得尤为重要。

本文将对加密货币收益税进行深入解析,帮助读者理解如何合法申报收益,并探讨一些减免策略。通过了解税务规定和合理的规划,投资者可以更好地管理其加密资产,从而降低税务风险和负担。

### 加密货币收益的定义及分类什么是加密货币收益?

加密货币收益通常指的是投资者在买卖加密货币过程中所获得的利润。这些收益可以来自于价格上涨、交易、挖矿等多种形式。根据不同的法律体系,收益的定义及其征税标准也可能有所不同。

收益的分类(资本利得、收入等)

加密货币的收益大致可以分为以下几类:

1. **资本利得**:当投资者以高于购入价的价格出售加密货币时,就会产生资本利得。在大多数国家,资本利得是需要纳税的,税率通常根据投资持有时间的长短有所不同。

2. **收入**:如果投资者通过挖矿、空气投放(Airdrop)或其他方式获得的加密货币,这些收益通常被视为收入,需按当地收入税法缴税。

### 各国加密货币收益税的法规概述美国法规

在美国,加密货币被视为财产,而非货币。这意味着所有买卖加密货币所获得的收益需按资本利得进行纳税。根据持有时间的不同,税率也会有所变化,短期持有的收益按普通收入税率征税,长期持有的收益享有较低的税率。

中国法规

在中国,加密货币的法律地位依然模糊,相关交易仍在监管之中。虽然目前政府尚未明确规定加密货币的收益征税标准,但投资者进行的交易可能需要缴纳相应的税款,特别是涉及到收入的部分。

欧洲各国的做法

欧洲各国的加密货币税收政策差异极大。例如,在德国,加密货币销售后如果持有超过一年,则可以免征税;而瑞士则对加密货币投资者提供了相对友好的税务政策,吸引投资者入驻。

其他国家的监管动态

随着加密货币的普及,其他国家也在不断完善相关的税务法规。例如,澳大利亚将加密货币视为财产,所有交易产生的收益都需纳税。尽管如此,投资者仍需关注不同国家间的税法不同,以避免违法风险。

### 加密货币交易的纳税义务什么情况下需要缴纳税?

加密货币的纳税义务主要由交易的性质决定。在sell、交换或使用加密货币进行购买等情况下,需求者需在交易产生的收益中申报。即使是兑换成其他加密货币,也可能视为应纳税的交易。

报税时需要注意的事项

投资者在进行税务申报时,必须确保准确记录所有交易细节,包括交易时间、买入和卖出价格、交易类型等。此外,建议建立一个合规报告的流程,以确保所有数据准确无误。投资者还应定期更新税法知识,以免因为政策变化影响申报行为。

申报损失的策略

在某些情况下,投资者可能会面临损失,这时候可以通过报告这些损失来抵减相应的资本利得。合理利用损失规范申报,可以降低应缴税额。因此,投资者应密切关注所有交易,并实时记录,以便于申报时使用。

### 如何合法合规申报加密货币收益税收集与记录交易数据

为了合法申报加密货币收益税,投资者需要保持良好的交易记录,包括交易日期、金额、价格和交易对手等。在使用交易所提供的数据时,确保将所有信息整理分类,以便于后续申报时使用。

填写税表的技巧

填写税表时,投资者需根据当地税务局的要求,善用所需表单,准确反映所有收入和支出。在填写资本利得部分时,应当根据持有时间和收益类型进行分类,以最大化减免策略的机会。

使用税务软件与专业人士的建议

许多投资者选择使用税务软件来帮助计算和申报加密货币税务。税务软件通常会提供自动化数据处理、报告生成等功能。此外,咨询专业税务顾问也非常重要,他们可以为投资者提供有关复杂情况的专业建议,确保合规性。

### 减免策略与合规建议利用税法中的减免条款

许多国家的税法中提供了减免条款,投资者可以根据自身的交易情况灵活利用。尽量降低应税金额,如通过增加报税品类来抵减资本利得,将纳税责任降到最低。

如何合法避税

合法避税指的是在法律允许的范围内,通过合理规划减少凑税额。利用不同持股策略和频繁交易的适时进出,可能可以更合理地控制收益。在资产类别多样化方面也很重要,以获得更加有利的税务地位。

长期持有的优势

许多地方的税法对于长期持有资产提供了优厚的待遇,特别是较低的税率。因此,在加密货币投资中考虑持有长期收益,可能不仅能降低税负,还能获取更多的资本发展和资产增值。

### 结论总体来说,加密货币收益税的合规申报在不断演变的市场与法规中是一个复杂的过程,但这是确保投资者利益、遵纪守法的必要措施。投资者应密切关注所在国家及地区的税务政策变化,合理规划投资策略,利用法律允许的减免条款和策略,实现合法合规的收益管理。

--- ## 相关问题及详细介绍 ### 加密货币收益税的计算方法是什么?加密货币收益税的计算方法

加密货币收益税的计算主要围绕资本利得税和收入税展开。资本利得税是指通过出售、贩卖或其他处置方式所得到的利益需缴纳的税款,而根据不同的持有时间,会有相应的税率区分。

一般情况下,计算方法如下:

1. **确定购入成本**:购入成本是指购买加密货币时实际支付的金额,加上任何相关费用(如交易手续费)。

2. **计算出售收益**:出售收益是指投资者通过继承、交换或其他处置方式出售加密货币时获得的金额。

3. **计算资本利得**:资本利得=出售收益-购入成本。如果结果为负数,则表明存在资本损失,并可用于抵消其他资本利得。

4. **申报方式**:根据不同税法的规训,资本利得在个人税务申报表中进行合并计算,交税时按照相应税率计算应纳税额。

--- 由于篇幅限制,上述问答部分需另外给出。如果需要继续探讨其他问题,请告知我!我会为您继续增加内容。